Освобождение от НДС

Освободиться от НДС в 2025 году могут компании, а также предприниматели, которые, с одной стороны, не продают товаров с акцизами, а с другой – имеют небольшой доход. Подробное описание требований к плательщикам и порядка освобождения от уплаты НДС, образец уведомления – все это можно найти в статье.

![]() Скачать образец уведомления об освобождении от НДС (word)

Скачать образец уведомления об освобождении от НДС (word)

Кому положена льгота

Право освобождения от уплаты НДС имеют юридические лица, а также ИП, которые отвечают одновременно нескольким требованиям:

- Не продают товары, облагающиеся акцизом (алкоголь, бензин и т.п.).

- Имеют небольшой оборот: общий доход от продаж за 3 календарных месяца подряд составил не более 2 млн руб.

При подсчете дохода учитываются только те операции, с которых нужно оплачивать НДС. Если в течение 3 месяцев подряд доход не достиг указанного значения, уже с начала 4 месяца плательщик вправе обратиться в налоговую инспекцию, чтобы получить льготу.

Более подробно порядок определения дохода описан в одном из писем ФНС.

Освобождение от уплаты налога на добавленную стоимость можно получить только в отношении финансовых транзакций, которые проходят в пределах территории России. Если же товар ввозится на территорию страны из-за рубежа, то налог подлежит обязательной уплате даже при соблюдении всех описанных выше требований.

Кто не имеет права на льготу и освобождение от НДС

Соответственно все остальные плательщики продолжают рассчитывать и перечислять НДС на общих основаниях. Важно понимать, что все организации и предприниматели, которые пользуются системой ЕСХН, обязаны уплачивать и НДС. Данный порядок начинает действовать с 2019 года в соответствии с поправками в федеральном законодательстве, принятыми в ноябре 2017 года.

При этом возможны 2 ситуации, при которых льгота будет предоставляться в прежнем режиме:

- Если юрлицо или предприниматель только переходит на ЕСХН, и при этом они воспользовались правом на льготу в том же календарном году.

- Если организация или ИП уже используют ЕСХН, учитывается ее годовой доход. Если он не превышает описанных ниже лимитов, плательщик продолжает пользоваться льготой.

| год | лимит, млн. руб. |

| 2018 | 100 |

| 2019 | 90 |

| 2020 | 80 |

| 2021 | 70 |

| 2022 и последующие | 60 |

Как освободиться от НДС: пошаговая инструкция

Для оформления льготы для дальнейшего освобождения от уплаты НДС плательщик направляет полный пакет документов в свою налоговую службу и ожидает принятия решения.

Шаг 1. Сбор необходимых документов

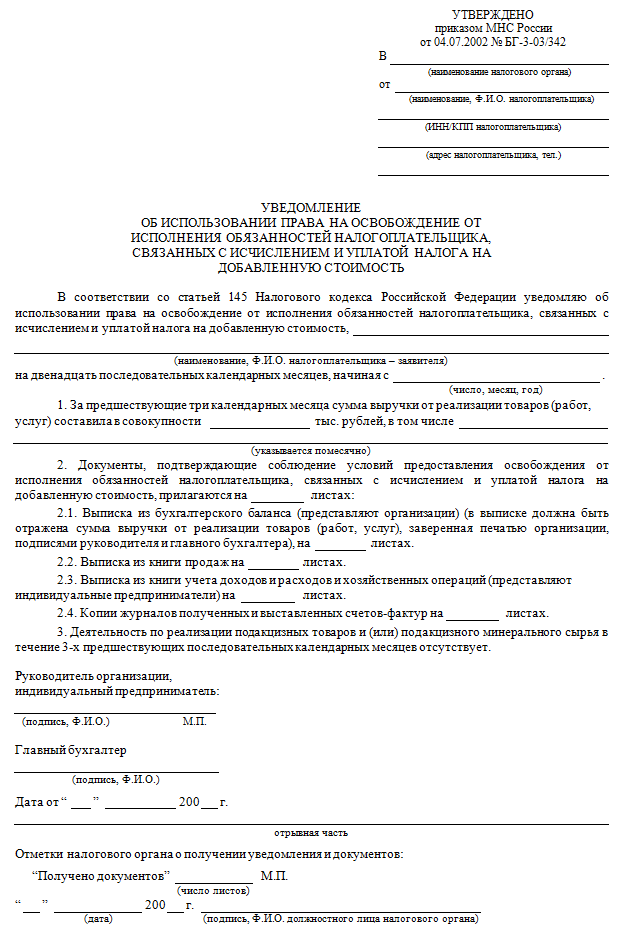

К документам относится уведомление, которое заполняется по утвержденной форме (см. ниже) и выписки из финансовых бумаг:

- книги продаж;

- книги учета доходов/расходов (только для предпринимателей);

- бухгалтерского баланса (только для юридических лиц).

Документы можно направить по почте заказным письмом с описью вложения либо передать их в налоговую службу лично. Еще один вариант – направить документы в электронном виде (допускается только при наличии электронной подписи).

Шаг 2. Подача уведомления: образец

Документ заполняется в печатном или рукописном виде без исправлений, помарок и зачеркиваний. Его форма является обязательной для всех компаний и предпринимателей. При заполнении заявитель указывает:

- Название отделения ИФНС.

- Свои ФИО, реквизиты, адрес и контактный телефон.

- Объем выручки за 3 полных календарных месяца в рублях.

- Приложения (описание каждого документа с количеством страниц).

- ФИО, подпись руководителя.

- ФИО, подпись главного бухгалтера.

- Дата, печать.

Уведомление содержит отрывную часть, которая заполняется сотрудником налоговой службы, получившим его любым описанным способом.

Шаг 3. Ожидание ответа и последующие действия

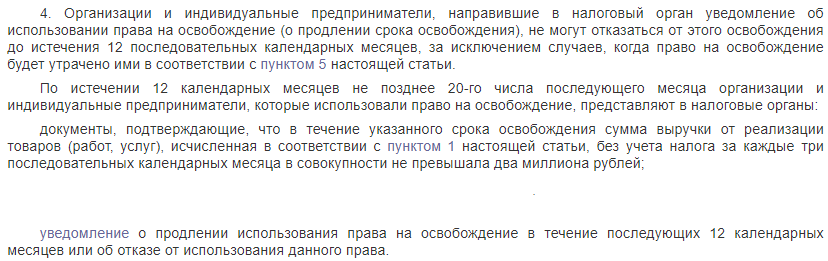

Налоговая инспекция принимает решение и направляет ответ в письменном виде в срок не позднее 1 месяца. Поскольку период освобождения от НДС действует максимум 12 месяцев, то после окончания этого срока плательщик снова должен обратиться в то же самое отделение налоговой инспекции, чтобы уведомить ее:

- о необходимости продления льготы по тем же основаниям (передаются актуальные выписки);

- или о прекращении действия льготного периода в связи с тем, что объем дохода превысил 2 млн. руб.

Однако если организация или предприниматель работают по ЕСХН и при этом они получили льготу по НДС, они не обязаны подавать описанные документы ежегодно. Достаточно предоставить пакет бумаг 1 раз. Однако если в результате проверки выяснится, что доход компании превысил установленные лимиты, ее ожидают штрафные санкции и другие меры ответственности.

Уведомление направляется сразу по завершению льготного периода. Документы следует передать до 20 числа ближайшего месяца. Например, период освобождения завершился 30 апреля. Тогда уведомление нужно передать строго до 20 мая.

6 последствий освобождения от уплаты НДС

После того, как налоговые инспекторы подтвердят право на освобождение от оплаты НДС, для плательщика наступают следующие последствия:

- Он перестает исчислять и уплачивать налог (но только в отношении операций, осуществляющихся в пределах страны).

- Он больше не сдает декларацию НДС в местное отделение ИФНС.

- Организация освобождается от обязанности заполнения книги покупок.

- При выставлении счетов-фактур плательщик не выделяет отдельно сумму НДС, однако обязательно отражает этот факт письменно: Без налога (НДС)».

- Компания утрачивает право на получение соответствующих вычетов по данному налогу.

- Также компания включает входной налог в итоговую стоимость купленных товаров (в этом случае НДС предъявляется поставщиками).

Важно понимать, что если в счете-фактуре организация или ИП выделит сумму НДС, он будет должен оплатить этот налог и одновременно подать соответствующую декларацию на общих основаниях. Таким образом, заполнять финансовые документы после получения льготы следует быть особенно внимательно

Срок действия и основания утраты льготы

Срок льготного периода при котором предприниматель освобождается от уплаты НДС составляет 12 календарных месяцев, идущих подряд. При этом законодательство запрещает отказываться от освобождения в течение всего этого времени.

Однако право освобождения от НДС может быть утеряно при наступлении любого из указанных условий (одного или сразу двух):

- Выручка от продажи товаров в компании за 3 календарных месяца, идущих подряд, превысила 2 млн. руб. (сумма также рассчитывается без НДС).

- Организация начала продавать любые виды товаров, в которые включен акциз.

Утеря права начинается в том месяце, когда наступило по крайней мере 1 из этих условий. Например, магазин, ранее торговавший только кондитерскими изделиями, приступил к продаже алкоголя с 30 ноября. Тогда утрата льготы наступит с 1 ноября, т.е. в результате теряется весь календарный месяц.

Что касается юридических лиц и ИП, которые работают по ЕСХН, то они не имеют права отказаться от льготы даже после стандартного срока 12 месяцев. Т.е. в их случае можно только потерять право освобождения при наступлении любого из описанных событий. Важно понимать, что для таких плательщиков утрата льготы означает невозможность ее получения в будущем даже при соответствии требованиям, описанным в законодательстве.

Утрата льготы и ее последствия

После утраты права на льготу плательщик снова получает право вычета. При этом вычет можно получить даже по запасам, которые были куплены еще до утраты, однако так и не были использованы. Однако важно понимать, что входной НДС права вычета не дает.

При этом размер налога НДС возможно рассчитать двумя способами:

- По товарам – берется их стоимость и умножается на ставку 10% по отдельным категориям и 18% как основная ставка (с начала 2019 года она будет увеличена до 20%).

- По авансам – в этом случае сумма умножается на соответствующую расчетную ставку, которая может составить 10/110 по отдельным товарам или 18/118 по другим товарам (с 2019 года соответственно 20/120).

Если компания заключила договор с контрагентом во время действия льготного периода, однако впоследствии льгота была утрачена, фактически руководству придется договариваться с покупателем о корректировке цены, потому что иначе избежать уплаты НДС будет трудно.

Действовать можно 2 способами:

- Установить, что ранее принятая цена уже включает НДС.

- Или увеличить цену ровно на величину НДС.