Налоговый вычет на детей — инструкция по оформлению

Налоговый вычет на ребенка (детей) – это частичная компенсация по налогу на доходы, который ранее был выплачен самим гражданином либо удержан компанией, в которой он работает. Величина вычета установлена на уровне федерального законодательства – например, на 1 ребенка это 1400 рублей ежемесячно. Процедура оформления вычета, а также практические примеры с расчетами, актуальные размеры компенсаций – все это можно найти в статье.

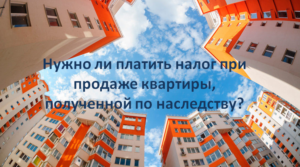

Образец заявления для получения налогового вычета на ребенка (word)

Образец заявления для получения налогового вычета на ребенка (word)

Содержание

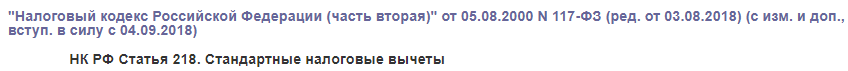

Размеры вычетов: законодательная база

Предоставление вычета возможно в отношении детей:

- несовершеннолетних;

- до 24 лет включительно.

Второе условие выполняется, если ребенок обучается на очной форме вуза либо учреждения среднего профессионального образования (вне зависимости от источника финансирования – бюджетная или коммерческая основа). При этом речь идет не только о студентах (специалистах, бакалаврах), но также учащихся в:

- аспирантуре;

- ординатуре;

- интернатуре.

Размеры, а также порядок предоставления вычета регулируется налоговым законодательством. Согласно ему размеры компенсации зависят от количества детей, а также от их статуса (инвалиды, обучающиеся). Месячные размеры вычетов представлены в таблице.

| первый или второй ребенок | по 1400 р на каждого |

| 3 ребенок и последующие | по 3000 р начиная с третьего |

| ребенок был призван инвалидом до совершеннолетия либо он обучается на очном отделении (в том числе ординатура, аспирантура) и при этом является инвалидом 1 либо 2 группы (до 24 лет) |

|

На получение компенсации имеет право:

- обоим родителям (т.е. если у них 1 ребенок, то компенсацию может получить как отец, так и мать – по 1400 р на каждого);

- супруг родителя, если ребенок живет вместе с ним (например, мать вместе с несовершеннолетним сыном ушла от прежнего мужа и стала жить с новым мужчиной – в таком случае право на вычет получает именно он либо им может воспользоваться сама мать);

- опекун или попечитель, если у ребенка нет родителей либо они признаны пропавшими без вести или ранее были лишены родительских прав.

Вычет не предоставляется гражданину, чей официальный месячный доход превышает 350 тысяч рублей: указание об этом содержится в той же статье НК.

Когда положен двойной вычет

Важно понимать, что в общем случае компенсацию получают оба родителя в пределах установленных сумм. Однако в ряде ситуаций 1 родитель (родной или приемный) получает двойной вычет, т.е. за себя и супруга. Наиболее простая причина – так решили сами супруги (соответствующее письменное согласие нужно предоставить в налоговый орган). Другой случай – родитель признан единственным для ребенка. Подобная ситуация возможна, если:

- отцовство не установлено (в свидетельстве о рождении графа с данными об отце не заполнена);

- второй родитель умер;

- или о нем ничего неизвестно, т.е. пропал без вести (признание статуса возможно только по решению суда).

Важно понимать, что ни при каких условиях родитель не определяется как единственный, если имеет место хотя бы 1 из следующих признаков:

- Брак официально расторгнут, и вместе супруги уже не живут.

- Родитель лишен прав в соответствии с решением суда.

- Родитель отбывает наказание, в том числе и пожизненный срок.

С какого налога полагается вычет

Компенсация предоставляется только с налога на доходы, т.е. с НДФЛ. Источником его поступления чаще всего является зарплата, однако также этот налог удерживается и с других доходов:

- от предпринимательской деятельности (за исключением тех ИП, которые работают на ЕНВД, УСН либо на основе патента);

- от аренды имущества – квартиры, другой недвижимости, автомобиля.

Важно понимать, что пенсии и прочие государственные пособия (для детей, по инвалидности, по безработице и т.п.) не облагаются налогом на доходы. Соответственно и компенсацию в данном случае получить невозможно.

Примеры расчета выплаты

Для определения точного размера компенсации необходимо учесть:

- количество детей;

- количество родителей;

- наличие/отсутствие инвалидности у ребенка;

- размер зарплаты и/или другого официального дохода.

ПРИМЕР 1

Зарплата отца 50 тысяч рублей в месяц, зарплата матери 30 тысяч рублей в месяц. Ежемесячный НДФЛ с отца составляет 13% от 50 тысяч, т.е. 6500 р. Аналогичный платеж для матери 3900 р. В семье есть 1 несовершеннолетний ребенок. В таком случае каждый родитель может претендовать на предельно возможную выплату – по 1400 р. Общая сумма вычета – 2800 р ежемесячно (за год 33600 р).

ПРИМЕР 2

Для того же случая рассмотрим семью, в которой первому сыну уже 27 лет, второму – 25 лет, третьему – 22 года (студент-очник). Несмотря на то, что первые два сына уже вышли за пределы возраста, когда предоставляется вычет, третий имеет на него право, причем он считается именно третьим, а не первым. Соответственно размер компенсации не 1400 р, а 3000 р на каждого родителя.

Пошаговая инструкция по получению вычета

Гражданин должен обратиться:

- К своему работодателю (в отдел бухгалтерии), если он получает официальную зарплату, с которой удерживается в том числе НДФЛ. Обращаться можно ежемесячно, но для удобства обычно это делается раз в год по окончанию налогового отчетного периода – в январе.

- Непосредственно в налоговую инспекцию, если он является предпринимателем либо получает официальный доход от собственного имущества (заполняет ежегодную декларацию 3-НДФЛ). Обращаются также по истечении календарного года – т.е. в январе или позже (по своему усмотрению).

В любом случае для оформления выплаты необходимо предоставить такие документы:

- заявление (форма свободная);

- свой паспорт;

- свидетельство о рождении ребенка;

- справка с места обучения (для очников);

- медицинская справка (для инвалидов);

- свидетельство о браке;

- для единственного родителя: свидетельство о смерти супруга или соответствующее решение суда;

- для опекуна – соответствующие договор и постановление органа опеки.

Срок, в течение которого предоставляется выплата

Компенсация предоставляется в течение всего периода, пока не наступит основание для ее прекращения (см. следующий раздел) – в общем случае до исполнения гражданину 18 лет либо 24 лет при условии обучения на очной форме. Вычет определяется на ежемесячной основе, при этом он начинает предоставляться именно с того месяца, как родился ребенок.

Даже если он родился 31 января, компенсация будет предоставлена за весь январь. Также выплата будет начисляться и в течение всего года после наступления основания для ее прекращения. Например, гражданину исполняется 24 года 1 января 2020 года. При этом в течение всего этого времени он обучается на очной форме. Соответственно вычет будет предоставляться в том числе и в течение всего 2020 года по декабрь включительно (даже если гражданин официально трудоустроится и начнет содержать себя самостоятельно).

10 оснований для прекращения выплаты

Исходя из норм налогового законодательства можно перечислить несколько оснований, при наступлении которых право на выплату сразу прекращается:

- Ребенок умер/безвестно пропал.

- Родитель умер/безвестно пропал.

- Ребенку исполнилось 18 лет, причем он не поступил на очное отделение, а также не стал трудоустраиваться.

- Ему исполнилось 24 года (все это время он обучался на очной форме).

- Он обучается на очной форме, но был отчислен (по любому основанию). Либо он окончил это заведение ранее (в 22-23 года) и теперь устроился/должен устроиться на работу.

- Он вступил в официальный брак (в особом порядке это можно сделать даже в 16 лет). Считается, что с этого момента он уходит/должен уйти из семьи и начать содержать себя самостоятельно. При этом даже если он будет являться студентом очной формы и по сути не иметь возможности для работы на полный день, все равно право на вычет утрачивается.

- Единственный родитель вступает в официальный брак – соответственно, он теперь может получать только одинарный, а не двойной вычет.

- Прекращается договор о передаче ребенка на воспитание.

- Прекращается опекунство либо попечительство (например, ребенка передают на содержание в детский дом или иное социальное учреждение).

- Приемные родители утратили свои права (например, в результате совершения преступления против ребенка).

Важно отметить, что родители продолжают получать выплаты даже в том случае, если дети:

- уже начали официально работать (например, сезонные работы, артист театра, профессиональный спортсмен);

- находятся за границей – на обучении, лечении, в гостях и т.п. (при этом как они, так и родители являются гражданами РФ; иметь второе, третье гражданство также не запрещается).

Таким образом, суть вычета состоит в том, что государство вначале удерживает НДФЛ (чаще с зарплаты), после чего родитель предоставляет заявление на получение частичной компенсации. Она зависит от количества детей, размера зарплаты, а также от наличия/отсутствия инвалидности ребенка. Получить ее может как единственный родитель, так и оба супруга при соблюдении описанных выше условий.