Налог с продажи квартиры полученной по наследству

Если осуществляется продажа квартиры, которая ранее была получена по наследству, гражданин обязан выплатить налог НДФЛ по обычной ставке 13%. Однако в некоторых случаях такой необходимости нет. Подробный анализ актуального законодательства, примеры расчета налога – все это можно найти в представленном ниже материале.

Содержание

Налоговое законодательство 2018 — 2019 г.

С точки зрения законодательства при продаже квартиры собственник получает доход, поэтому с этого дохода он обязан оплатить НДФЛ (для граждан России по ставке 13%). Если квартира ранее была получена по наследству, то нынешний владелец фактически получает доход в чистом виде: он приобрел имущество в дар, поэтому при продаже извлекает чистую прибыль. Обязанность вносить соответствующий налог предусмотрена Налоговым кодексом.

Однако в том же кодексе указано, что если собственник официально владеет своим жильем в течение 3 лет и более, он может не оплачивать соответствующий налог при продаже.

При этом возможны 3 ситуации:

- Если квартира была унаследована и оформлена в собственность до 31 декабря 2015 года включительно, собственник должен владеть ею в течение 3 лет и более. Иначе налог при продаже взимается в обязательном порядке.

- Если оформление права собственности произошло после этой даты, минимальный срок владения для освобождения от взноса составляет 5 лет.

- Наконец, если объект получен в наследство от близкого родственника, опять же действует правило 3 лет (вне зависимости от даты смерти и даты оформления недвижимости в собственность). К близким относятся те родственники, которые перечислены в Семейном кодексе.

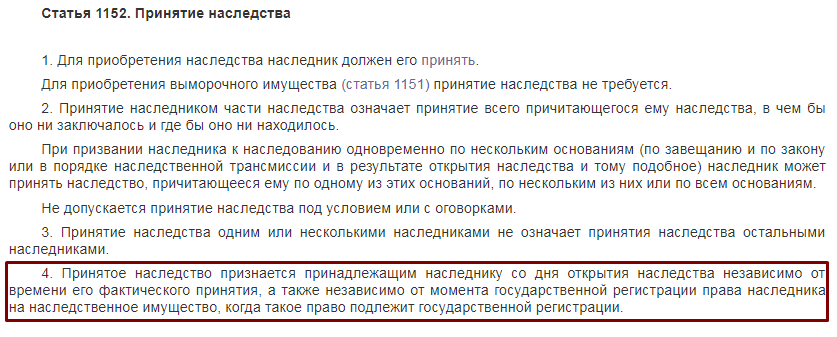

Отсчет срока владения начинается не с того момента, когда собственник зарегистрировал свое право в Росреестре, а со дня официальной смерти прежнего владельца, что соответствует нормам действующего гражданского законодательства.

Комментарий: день открытия наследства – это и есть день смерти (согласно данным свидетельства о смерти или судебному решению о признании умершим). Утверждение об этом также можно найти в Гражданском кодексе.

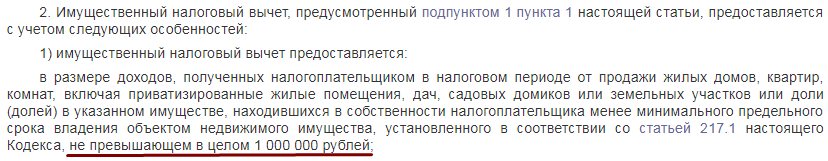

Также налогоплательщикам следует обратить внимание на то, что они оплачивают налог только с той суммы сделки, которая превышает 1 миллион рублей (НК, статья 220).

Также налогоплательщикам следует обратить внимание на то, что они оплачивают налог только с той суммы сделки, которая превышает 1 миллион рублей (НК, статья 220).

Поскольку получая жилье по наследству, гражданин не несет никаких трат (в отличие от покупки квартиры), другие виды вычета ему не полагаются. Поэтому от суммы сделки можно отнять только 1 миллион рублей – все остальные средства относятся к налоговой базе, т.е. именно с них и будет удержан налог НДФЛ.

Размер ставки налога и примеры расчетов

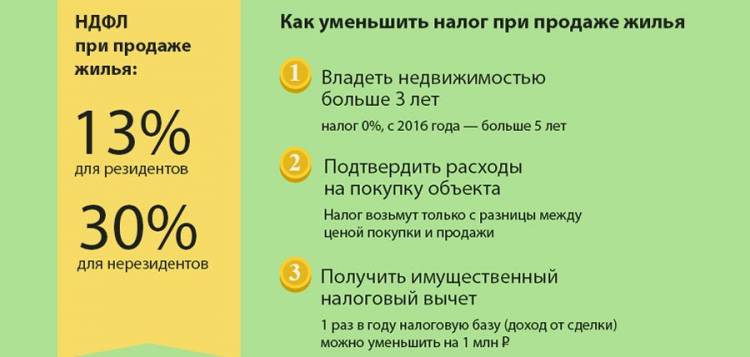

Для определения конкретной ставки важно определить категорию налогоплательщика:

- Гражданин России выплачивает взнос по ставке 13%. Точно такую же величину налога законодательство утвердило для резидентов. Под ними понимаются лица, которые в год продажи квартиры проживали непрерывно на территории страны от 183 дней.

- В остальных случаях ставка составит 30%. На остальные категории лиц не распространяются никакие нормы о налоговых вычетах или освобождении от оплаты (если человек владеет жильем от 3 или от 5 лет).

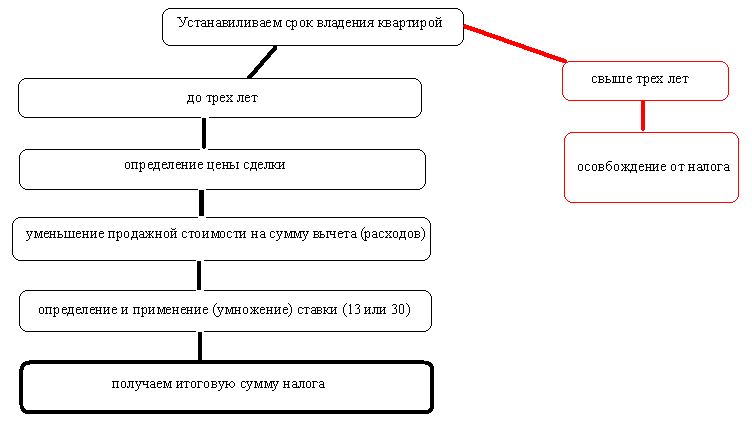

Таким образом, в случае с недвижимостью, которая была получена по завещанию, возможно снизить налог только в 2 случаях:

- Подождать с совершением сделки от 3 до 5 лет.

- Гарантированно получить вычет на 1 млн рублей, т.е. взять в расчет только ту сумму, которая превышает это значение.

Поэтому в общем случае схема для расчета суммы налога выглядит так.

Примеры расчетов для граждан и резидентов РФ

В данном случае полностью соблюдается действующее законодательство. Гражданин либо не платит налог, либо оплачивает его по ставке 13% (только с той суммы, которая больше 1 млн рублей). Вот несколько примеров расчетов:

-

Гражданин получает в наследство квартиру от родной матери, которая признана умершей судом 13 апреля 2016 г. Официально право собственности было оформлено 1 декабря того же года. В таком случае действует правило о минимальном сроке владения в течение 3 лет (поскольку речь идет о наследовании у близкого родственника – матери). Срок начинает отсчитываться с 13 апреля, когда суд признал прежнего собственника умершим. Поэтому продавать жилье без оплаты налога можно с 13 апреля 2018.

-

Племянник получил в наследство квартиру от дяди 2 января 2016 г, оформил право собственности 1 августа того же года. Он продает квартиру 10 апреля 2018 по цене 4 млн р. Тогда обязанность уплаты налога все равно наступает, поскольку получение жилья по наследству произошло уже в 2016 г, а дядя и племянник не являются близкими родственниками. Сумма для налогообложения (за вычетом 1 млн) – 3 млн. Поэтому племянник должен заполнить декларацию до 30 апреля 2019 г, а оплатить налог до 15 июля 2019 г в размере 13%*3млн = 390 тыс р.

-

Наследник и наследодатель не состоят в родственных отношениях, прежний собственник умер 30 декабря 2015 г. Новый собственник вступил в права 1 июля 2016 г. Однако решил продать помещение за 10 млн р 1 февраля 2018. Тогда НДФЛ придется уплатить, потому что срок владения 3 года истекает только 30 декабря 2018 г. Соответственно, налог оплачивается с суммы 9 млн р (до 15 июля 2019). Сумма к оплате 9 млн*13% = 1 млн 170 тыс р. Таким образом, в данном случае целесообразно продавать квартиру не ранее начала 2019 года – тогда НДФЛ не оплачивается.

-

Гражданин получает в наследство долю (1 комнату в квартире) 28 января 2017 г. 1 ноября того же года он решает продать ее за 900 тыс рублей. В данном случае налог не взимается, поскольку 900 тыс меньше суммы вычета (1 млн р).

Пример расчета для нерезидентов РФ

Если лицо не относится к категории граждан РФ, и к тому же в год продажи квартиры пробыло на территории (официально) меньше, чем 183 дня подряд, действует только 1 правило – необходимо оплатить 30% от сделки. Например, квартира продана за 5 млн р 10 апреля 2018 г. Тогда нужно подать декларацию не позднее 30 апреля 2019 г, а внести налог не позднее 15 июля 2019 г. Его сумма составит 30%*5 млн = 1,5 млн р.

Особенности сделок по продаже доли

В наследство может перейти и доля (одна, две комнаты или просто 1/3, 1/2 часть квартиры и т.п.). С точки зрения налогообложения ситуация выглядит точно так же. Гражданин должен перечислить НДФЛ в пользу государства только в случае владения объектом менее 3 или менее 5 лет. Распространяются те же правила о ставке, сроках оплаты, а также о налоговом вычете.

Единственным исключением является тот случай, когда одновременно дольщиком являлся покойный. Например, гражданин приобретает ½ доли в квартире своего отца 1 сентября 2015 г. Отец умирает 1 сентября 2016 г, оставшаяся после него доля переходит сыну в соответствии с требованиями законодательства (в полном объеме). Теперь сын становится полноправным собственником всей квартиры.

В таком случае срок владения будет отсчитываться именно с того момента, как была куплена доля, т.е. с 1 сентября 2015 г. Таким образом, в данном случае действует правило о минимальном сроке владения в 3 года. Гражданину целесообразно заняться продажей этого объекта не ранее 1 сентября 2018 г – тогда никаких взносов платить не нужно.

Однако если продажа состоится, например, 1 августа 2018, необходимо оплатить НДФЛ только с доли, перешедшей по наследству. Если, к примеру, общая сумма сделки составит 3 млн р, то налог оплачивается только с половины этой суммы, уменьшенной на величину вычета 1 млн: 3/2-1=0,5 млн р. В результате владелец должен оплатить до 15 апреля 2019 года 13% от 500 тыс р, т.е. 65 000 р.

Как оплатить налог: пошаговая инструкция

Предполагается, что гражданин самостоятельно, по личной инициативе раскрывает свои доходы и добровольно заполняет соответствующую декларацию (форма 3-НДФЛ). Пустой бланк можно взять в местном отделении налоговой инспекции или скачать на официальном сайте.

Шаг 1. Заполнение декларации

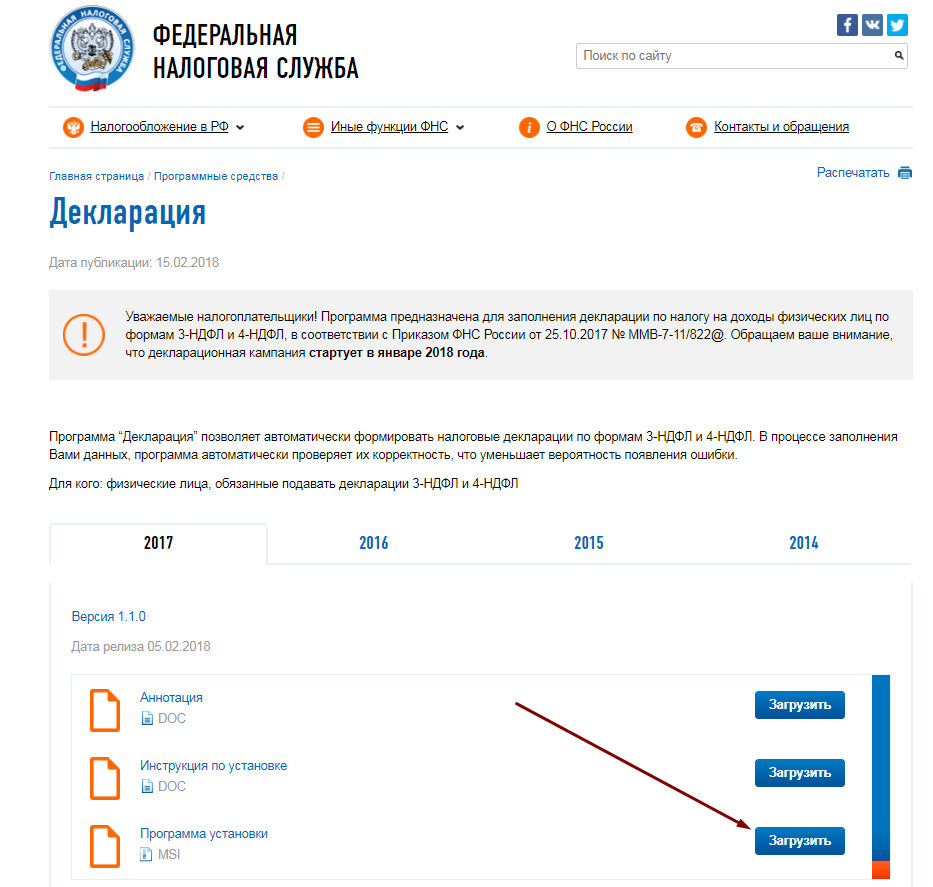

Заполнить документ можно как вручную, так и с помощью специальной программы, которая бесплатно скачивается с официальной страницы ФНС.

В декларации необходимо разборчиво заполнить все поля – разделы 1 и 2, а также листы А и Д2. В поле с кодом дохода прописывают «01» (поскольку предполагается, что стоимость продажи квартиры был определена по договору между продавцом и покупателем).

Образец заполнения выглядит так.

Видео инструкция по заполнению.

Шаг 2. Своевременная доставка декларации в УФНС

Передать декларацию можно 4 способами:

- Лично отнести в местное отделение УФНС.

- Передать вместе с представителем (опекуном) или лицом, действующим на основе нотариально заверенной доверенности.

- С помощью портала Госуслуги, на котором нужно предварительно зарегистрироваться, а также подтвердить свою личность любым из удобных способов.

- Отправить онлайн через личный кабинет на официальном сайте ФНС. Видео инструкция показана ниже.

Шаг 3. Получение и оплата квитанции

Если документ составлен правильно, налоговая служба в течение нескольких недель высылает на указанный адрес квитанцию. Заявитель должен оплатить соответствующую сумму (в любом отделении банка, в платежном терминале) не позднее 30 июля и прислать квитанцию обратно в инспекцию (либо принести ее лично).

Кто освобождается от уплаты

Установлены только три категории граждан, которые в любом случае не платят НДФЛ:

- Инвалиды 1 группы.

- Инвалиды 2 группы.

- Инвалиды с детства.

Эти граждане должны иметь инвалидность на день совершения сделки. Для подтверждения своей льготы они должны самостоятельно (или через представителя – например, опекуна) предоставить соответствующие медицинские справки в местную налоговую инспекцию. В противном случае с них могут также принудительно взимать налог – поэтому надеяться на то, что налоговые инспекторы самостоятельно освободят инвалидов от налогов не стоит.

Однако в некоторых регионах приняты дополнительные льготы, связанные с освобождением внесения НДФЛ с пенсионеров и некоторых других категорий. Поэтому перед оформлением декларации следует уточнить особенности актуального регионального законодательства (в местной Администрации или в налоговой инспекции).

Также важно понимать, что НДФЛ при продаже квартиры полученной по наследству, оплачивают все остальные категории населения, в том числе малоимущие – пенсионеры, неработающие, матери-одиночки, находящиеся в декретном отпуске и другие. Поэтому при совершении операций с недвижимостью следует заранее планировать свои финансовые расходы, чтобы не столкнуться с неприятными ситуациями.