Единый налог на вменённый доход — это просто

Если юрлицо или предприниматель работают в некоторых сферах деятельности, они вправе применять так называемый единый налог на вмененный доход. Его принципиальное отличие от других сборов в том, что он рассчитывается не с фактического, а с предполагаемого («теоретического») дохода. Поэтому его и называют вмененным – т.е. доход, который вменили плательщику (хотя по факту он может получить как большую, так и меньшую прибыль). Методика расчета размера этого сбора, а также инструкция по переходу на ЕНВД представлена в статье.

Суть ЕНВД: формула и пример

Налоги рассчитываются с любого вида предпринимательской деятельности, а также с отдельных доходов частных лиц. Причем практически всегда они определяются как процент от этого дохода – например, НДФЛ составляет 13%. Только ЕНВД является исключением: в этом случае реальный размер дохода предпринимателя не имеет никакого значения, потому что размер сбора известен заранее: она определяется федеральным и региональным законодательством.

Перейти на такую систему налогообложения могут не только предприниматели (обычно речь идет только о малом бизнесе), но и различные юридические лица (например, небольшие ООО). При этом оплачивая его, они освобождаются от внесения всех остальных налогов, а именно:

| предприниматель | юридическое лицо |

| НДФЛ | на прибыль |

| на имущество * | на имущество, находящегося в собственности организации |

| НДС | |

* Имеется в виду не личное имущество, а те объекты, которые непосредственно используются для получения прибыли.

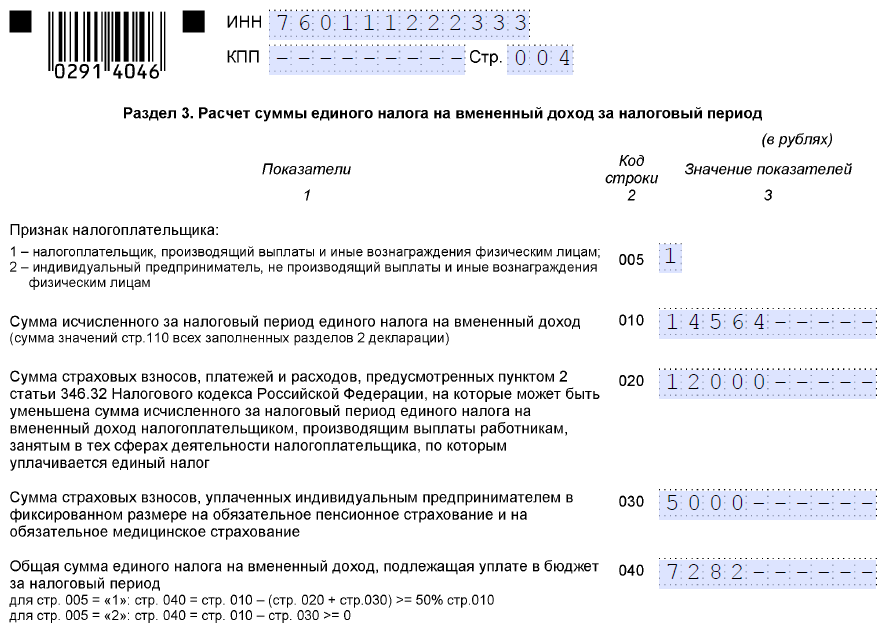

При этом страховые взносы выплачиваются точно так же, но их сумма всегда вычитается из вмененного дохода, так что в результате общий размер платежа обычно уменьшается. Поэтому можно сказать, что у ЕНВД есть 3 существенных особенности:

- Он определяется законодательством, без привязки к фактическому доходу, поэтому всегда известен заранее.

- Он заменяет все остальные налоги.

- Платить ЕНВД можно далеко не со всех видов занятий – соответствующий перечень приводится ниже.

Как и в остальных случаях, формула для расчета размера этого взноса такая:

Ставка определяется федеральным законодательством и составляет 15% (это предельная величина). Вместе с тем в регионах и даже в отдельных районах местные органы власти могут установить и льготную ставку в диапазоне от 7,5% до 15%. Такая мера предпринимается в отношении малого бизнеса, развивающихся предприятий и т.п. Узнать о конкретном размере ставки можно в местной налоговой службе.

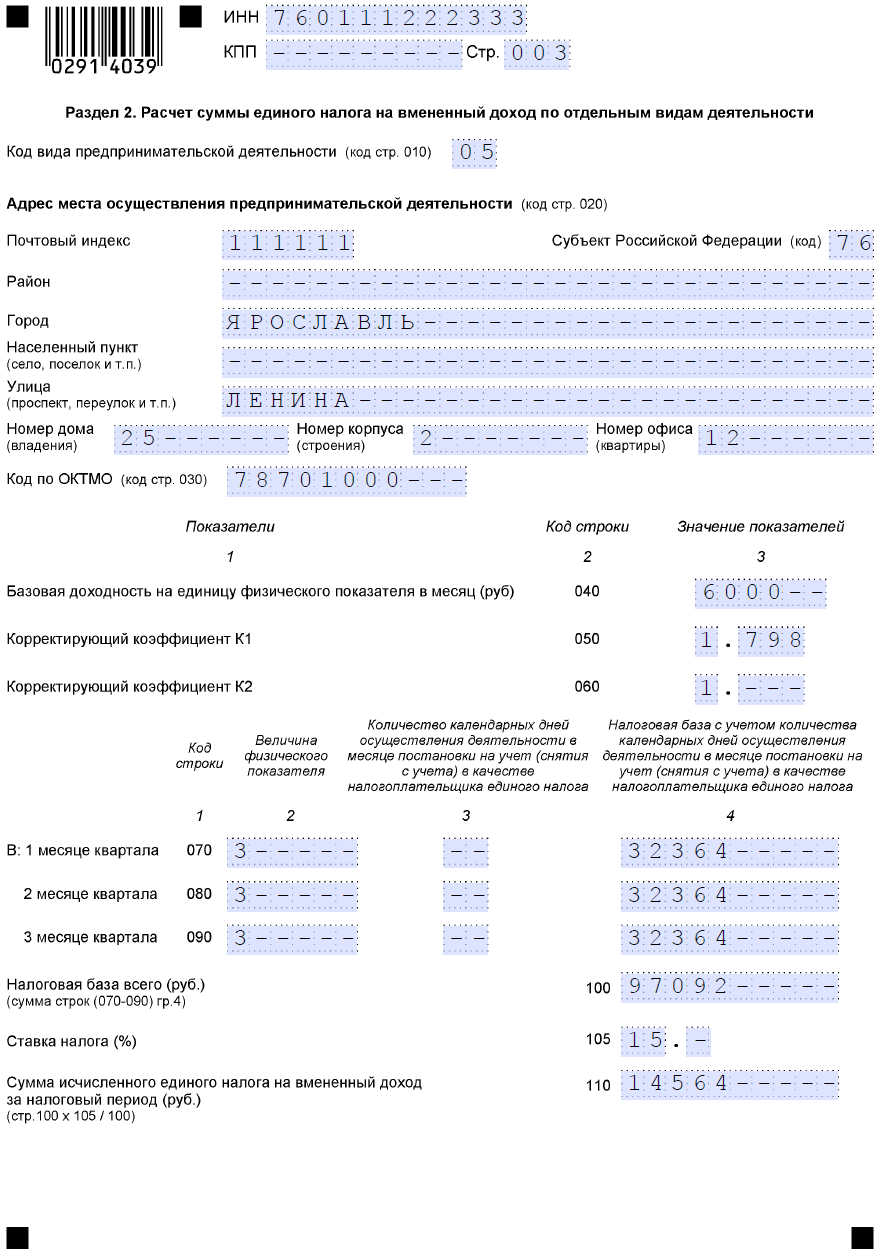

Что касается определения налоговой базы, ее высчитывают по такой формуле:

Буквами обозначены:

- ВД – это предполагаемый размер вмененного дохода (из расчета за 1 месяц).

- БД – показатель основной (базовой) доходности, который может меняться в результате применения специальных коэффициентов. Определяется по данным Налогового кодекса.

- ФП – физический показатель; он также определяется данными кодекса:

- КД – это суммарное число дней за отчетный период.

- КД1 – это суммарное число дней, в которые осуществляется деятельность (обслуживание, торговля и т.п.).

В отдельных случаях полученное по формуле значение также нужно домножать и на специальные коэффициенты:

- Коэффициент-дефлятор К1 учитывается в тех случаях, когда установлен объективный факт воздействия на бизнес предпринимателя или фирмы непредвиденных обстоятельств.

- Корректирующий коэффициент К2 используется только местными органами власти. Он может занимать любую позицию в интервале от 0,005 и до 1. Таким образом, этот коэффициент либо уменьшает облагаемые доходы, либо никак не изменяет их.

ПРИМЕР РАСЧЕТА

Предположим, что ИП занимается предоставлением гостиницы для приезжих, причем общая площадь помещений составляет 280 м2, а суммарное время работы – это 3 полных месяца с апреля по июнь включительно. Тогда исходя из данных законодательства определим, что К1 = 1,798, а К2 = 0,4. БД определяется как 1000 р за каждый квадрантный метр. В итоге налоговая база составит 3*100*0,4*1798*280 = 604128 р. Предположим, что в регионе нет никаких дополнительных налоговых льгот от местной налоговой службы. Тогда от полученной суммы нужно взять 15% (90619 р) – это и есть ЕНВД для данного примера.

10 видов деятельности, на которые распространяется налог

Подобная система налогообложения распространяется далеко не на все виды деятельности. Фактически пользоваться ею могут ИП или юридические лица только в тех случаях, если они ведут бизнес в следующих сферах:

- Сфера общепита.

- Торговля розничная.

- Сфера ветеринарии.

- Бытовые услуги.

- Размещение рекламы и/или ее массовое распространение.

- Техобслуживание, мойка, капитальный и текущий ремонт любых автомобилей.

- Передача в аренду мест для осуществления торговли, а также земельных участков.

- Передача в аренду места для стоянки различных автомобилей.

- Временное размещение людей (гостиницы, хостелы).

- Пассажиро- и грузоперевозки с помощью автомобильного транспорта.

Предприниматели или коммерческие компании (юрлица) могут заниматься как одним, так и сразу несколькими видами деятельности из этого перечня. При этом добровольный переход (т.е. возможность выбора между разными системами налогообложения) возможен только для 3 видов деятельности:

- Розничная торговля (нестационарная – т.е. разнос или развоз готовой продукции).

- Перевозка людей или грузов с помощью автомобильного транспорта.

- Размещение рекламы на поверхности и внутри транспортного средства.

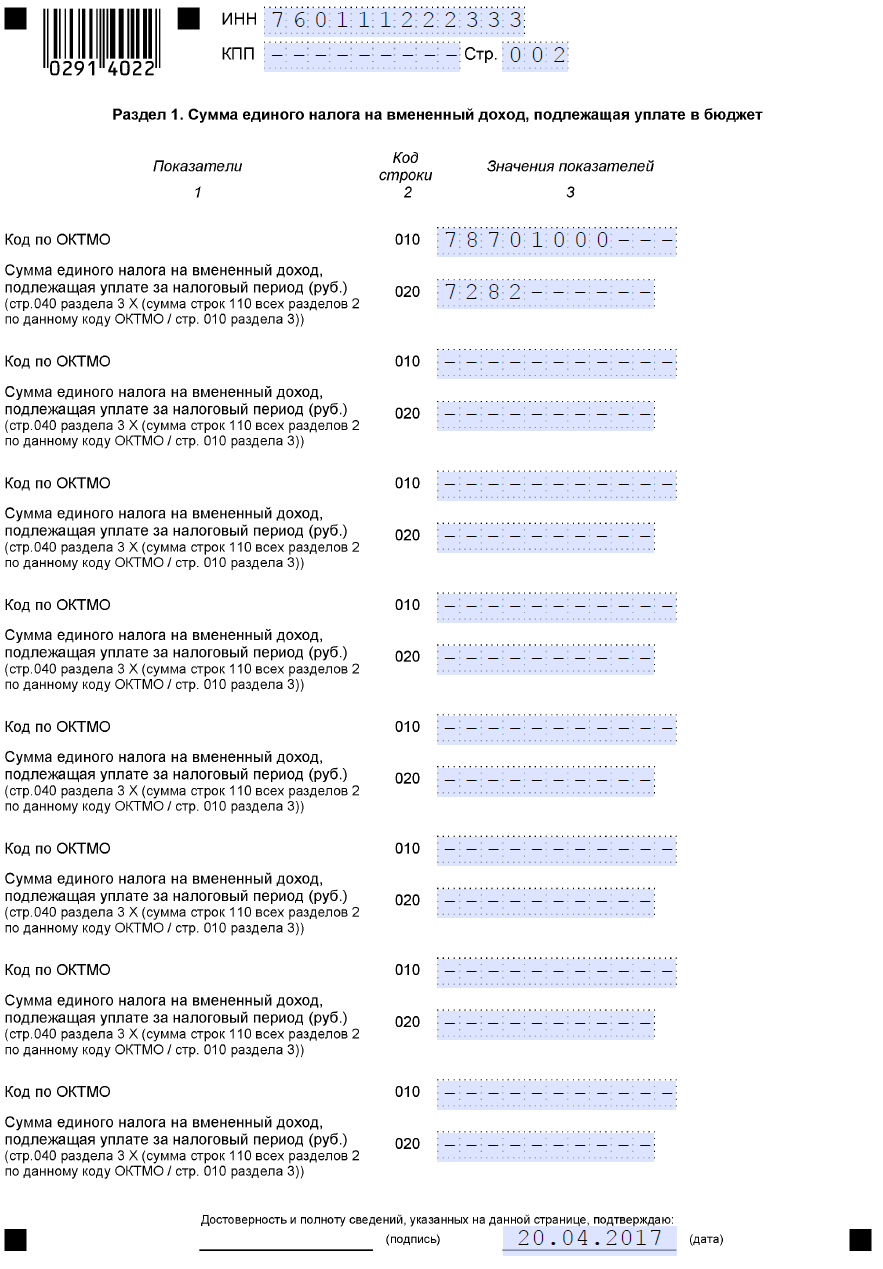

Обязанности налогоплательщика: образец декларации

Процедура оплаты налога выглядит примерно так же, как и во всех остальных случаях. Налогоплательщик обязан регулярно заполнять налоговую декларацию и передавать ее в местное отделение налоговой службы. Отчетным сроком признается квартал (1, 2, 3 и 4). При этом документ сдается и налог оплачивается в месяце, который следует за отчетным периодом:

- Декларацию нужно передать до 20 числа этого месяца.

- Сам налог следует оплатить до 25 числа этого же месяца.

В общем случае документ сдается либо по месту регистрации, либо по месту, где ведется бизнес. При этом даже при наличии нескольких подразделений декларацию можно передать по месту нахождения любого из них (подается единый документ сразу по всем подразделениям). Однако если лицо оказывает автотранспортные услуги, размещение рекламы в транспорте или услуги по мобильной торговле, сдавать документ допускается только по месту нахождения ООО или по месту регистрации предпринимателя.

Документ состоит из 3 разделов, при его заполнении можно ориентироваться на такой образец.

Как перейти на ЕНВД

Наряду с требованием к занятию определенным видом деятельности налоговое законодательство содержит несколько условий, которым должна отвечать сама компания или ИП, чтобы иметь возможность применять ЕНВД.

| требование | юридические лица | ИП |

| количество сотрудников | до 99 включительно | |

| отражение вида деятельности | обязательное упоминание в местном законодательстве | |

| отсутствие договоров | простого товарищества или доверительного управления | |

| запрещенные сферы деятельности | образование, здравоохранение, социальное обеспечение, общепит | – |

Для перехода организации или индивидуальному предпринимателю следует обращаться в местное отделение налоговой службы. Аналогичным образом осуществляется и снятие с учета.

Таким образом, в ряде случаев применение ЕНВД оказывается существенно более выгодным, чем оплата сразу нескольких иных налогов. Однако в некоторых случаях базовая доходность, установленная по этому налогу законодательством, не имеет экономического обоснования. К тому же реальные доходы могут значительно меняться в разное время, поэтому при выборе вида деятельности предпринимателю или юридическому лицу следует тщательно просчитать возможные финансовые риски.

Видео комментарии по теме