Документы для возврата 13 процентов за медицинские услуги

Если гражданин получил платные услуги по лечению, он вправе получить компенсацию в виде вычета по НДФЛ. О том, как рассчитывается максимальная сумма этой компенсации, а также как можно подать заявление на ее получение, подробно рассказывается в статье.

Законодательная база: когда положен возврат

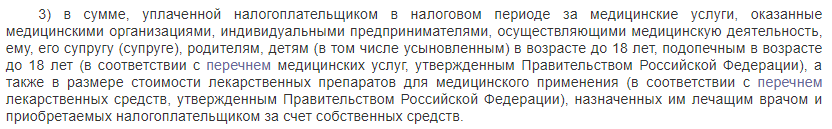

Право компенсации предоставляется на федеральном уровне всем категориям граждан. Эта льгота называется социальным налоговым вычетом.

Возврат 13 процентов может быть предоставлен в 3 случаях:

- Покупка медикаментов.

- Платные услуги.

- Плата за ДМС – т.е. добровольного страхования.

Его можно получить как за себя, так и за близких родственников:

- муж или жена;

- дети (только в несовершеннолетнем возрасте);

- родители.

Больница, в которой были получены услуги, может относиться к любому типу медицинских учреждений (стационар, поликлиника, санаторий и т.п.), однако в любом случае она должна иметь действующую лицензию на осуществление своей деятельности. При этом важно понимать, что возврат получают не на все виды услуг вообще, а только на те, которые указаны в Постановлении Правительства.

Речь идет о:

- услугах по лечению в больнице;

- проведении медэкспертизы;

- лечении в санаториях и в медицинских учреждениях, расположенных на курортах;

- услугах просветительского характера.

Размер: 3 правила и пример расчета

Для расчете следует применять 3 основных правила:

- Основная формула – 13% от затрат, при этом максимальная база по налогу составляет 120 000 рублей. Это значит, что налогоплательщик сможет вернуть не более 15,6 тыс. рублей. Важно понимать, что речь идет сразу обо всех социальных вычетах – т.е. в эту же сумму включается обучение, взносы на пенсию (если таковые были сделаны в отчетный период – во время календарного года).

- Взносы также ограничены максимально полученным официальным доходам. Поскольку компенсация происходит за счет частичного или полного возврата подоходного налога, то предполагается, что плательщик постоянно получает зарплату или другой доход, с которого уплачивает НДФЛ.

- Наконец, есть список услуг, которые относятся к категории дорогостоящих. На них ограничение по сумме в 120 тыс. рублей не распространяется. Т.е. компенсацию можно получить в любом размере, но не более суммы подоходного налога, оплаченного за тот же период (т.е. за тот же календарный год).

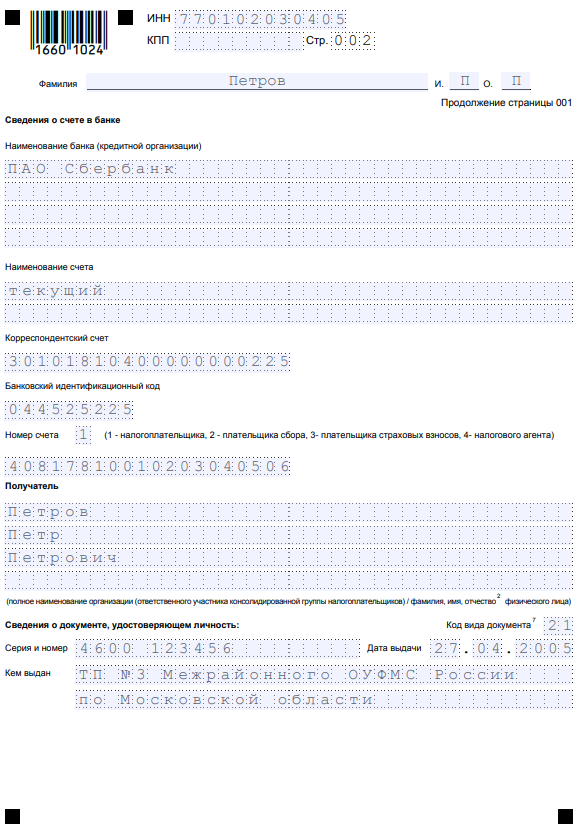

К этим видам медицинского обслуживания относятся:

Также важно понимать, что получить положенную компенсацию можно только в следующем году. Например, вычет по тратам на лечение в 2016 году можно получить в 2017, а за 2017 – в 2018 году. При этом заявитель может запросить возврат и за последние 3 года, но не более этого срока. Например, в 2018 году можно потребовать компенсацию только за 2015, 2016 и 2017 гг. Если же траты были до 2015, компенсировать налоговые выплаты уже не получится.

ПРИМЕР РАСЧЕТА

Гражданин в 2025 году потратил на покупку медикаментов 50 000 рублей и еще 200 000 рублей на имплантацию электрокардиостимулятора. За тот же год он официально заработал 480 000 р, поэтому суммарно оплатил в бюджет НДФЛ 13% от этой суммы, т.е. 62 400 р. Таким образом, он может получить возврат 13% от 50 000 р – 6500 р и 13% от 200 000 р – 26 000 р. Эта сумма больше максимально возможной величины 15 600 р, однако вживление электрокардиостимулятора относится к дорогостоящим видам медицинского обслуживания, поэтому в данном случае полагается полная компенсация: 6500+26000 = 32 500 р.

Пошаговая инструкция по оформлению

Налогоплательщику следует обратиться в местное отделение налоговой службы или в любой офис МФЦ – единого центра по оказанию госуслуг гражданам. Посетить учреждения можно лично или через своего представителя, который действует на основании нотариально заверенной доверенности.

Шаг 1. Сбор необходимых документов

Именно этот этап является наиболее важным, поскольку налогоплательщику необходимо обосновать свое право получения вычета. Для этого нужно взять оригиналы:

- паспорта;

- справки о доходах за отчетный период, т.е. календарный год (если гражданин работал в разных компаниях, понадобится взять справки с каждого из них);

- свидетельство о браке (если нужно получить вычет за супруга);

- свидетельство о рождении ребенка (если нужно получить компенсацию за его лечение);

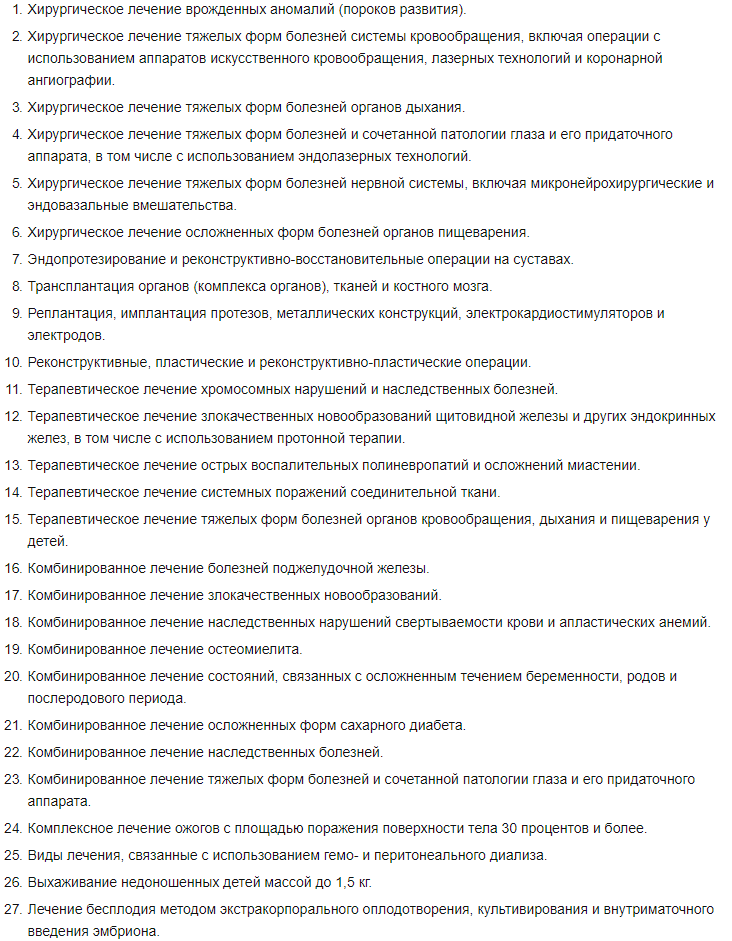

- заявления на получение компенсации с указанием реквизитов счета (именно туда налоговая служба перечислит средства).

Также обязательно подаются бумаги, которые подтверждают факт получения лечебных услуг и/или покупки медикаментов:

- Справка об оплате этих услуг – нужно подать оригинал. При этом не стоит прикладывать копии каких-либо финансовых документов (чеков, квитанций и т.п.). Достаточно просто подтвердить сам факт получения услуги.

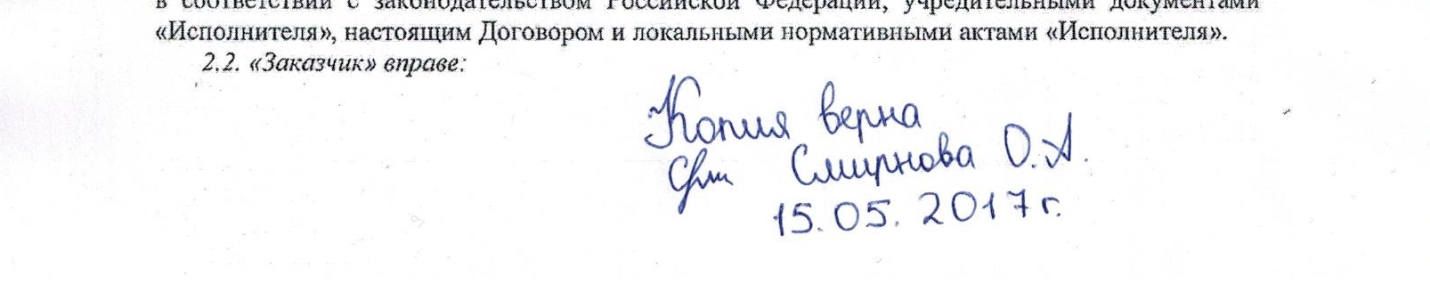

- Договор с организацией – можно предоставить оригинал или копию, которую необходимо заверить нотариально или самим заявителем. Для этого достаточно поставить свою подпись с расшифровкой (фамилия пациента и его инициалы) и дату на каждом листе.

- Заверенная копия лицензии медучреждения на право заниматься соответствующей деятельностью. Обычно в договоре уже указываются реквизиты этого документа – в таком случае приносить саму лицензию не нужно.

Если были приобретены медикаменты, то следует предоставить:

- оригинальный рецепт, который оформляется врачом;

- чек или другой платежный документ, подтверждающий факт покупки.

Если оплачивалась услуга по ДМС, предоставляют:

- платежные документы;

- договор с компанией (копия заверяется пациентом);

- лицензия компании (копия – при необходимости).

Шаг 2. Заполнение 3-НДФЛ и передача заявки

Этот этап достаточно прост, однако заполнять декларации следует особенно внимательно, поскольку в ней нужно исключить даже малейшие ошибки или неточности.

https://www.youtube.com/watch?v=OAIFaMiBckY

Вместе с описанным выше пакетом документов декларацию можно представить в инспекцию лично или по почте (заказным письмом). Наиболее надежным является первый способ.

Шаг 3. Ожидание и получение

Вся процедура займет от 2 до 4 месяцев, основная часть этого времени уходит на проверку документов налоговыми инспекторами. Сама проверка выполняется не позднее 90 календарных дней с того момента, как было принято заявление и весь набор документов от налогоплательщика.

По результату проверки должно быть принято решение (в течение 10 рабочих дней). Вне зависимости от того, положительное оно или отрицательное, налоговая служба должна отправить уведомление на адрес заявителя. Если возникают спорные вопросы, необходимо принести дополнительные документы или уточнить информацию по уже поданным сведениям. Затем происходит перечисление средств на указанный счет, после чего заявитель может распоряжаться ими по своему усмотрению.