Как отказаться от страховки после получения кредита

Практически всегда при получении кредита клиент одновременно оформляет и страховку, от которой в некоторых случаях возможно произвести отказ после подписания договора. Как правильно уклониться от этой услуги, при каких условиях это возможно – об эта и другая полезная информация представлена в статье.

Что говорит закон

Клиент сразу должен понимать, о каком именно страховании идет речь. В ряде случаев эта процедура является обязательной, согласно законодательству, а именно – должен быть застрахован объект, который банк берет в залог:

- Квартира, земельный участок, дача, загородный дом и другие объекты недвижимости, если речь идет об ипотеке

- Автомобиль, если речь идет об автокредите.

- Любой залоговый объект, если он является обеспечением по любому виду кредита.

Таким образом, в обязательном порядке страхуется сам залог, но никак не здоровье человека, его жизнь, риски потери работы и т.п. Страхование является дополнительной услугой по отношению к основной – т.е. собственно выдаче кредита. Поэтому потребитель (клиент банка) вправе на определенных условиях отказаться от выдачи страховки. Соответствующее Указание Центрального Банка России вышло в конце 2015 года. Документ называется так:

Вот видео комментарий к этой новости.

Документ представляет собой обязательную норму, которую необходимо исполнять всем страховым компаниям. В нем среди прочих положений указывается и порядок отказа от страховки, когда клиент уже получил кредит, т.е. после получения денежных средств:

- Отказаться возможно в течение 5 рабочих дней после этого события.

- Вместе с тем за этот период не должны наступить страховые случаи.

- Расходы компании, связанные с оказанием страхования на этот период (5 дней), оплатить все равно придется. Поэтому строго говоря речь не идет о возврате 100% суммы. Однако значительную ее часть страховщики возвратить обязаны, если клиент правильно задействовал процедуру возврата.

При этом недавно Центробанк издал и другое Указание за номером 4500-У, в котором прямо указано, что срок в 5 дней планируется увеличить до 2 недель, т.е. 14 календарных дней. Предполагается, что эти изменения станут действовать уже совсем скоро – с первого дня 2018 года.

ОБРАТИТЕ ВНИМАНИЕ. Срок в 5 рабочих дней, когда можно будет совершить отказ от страховки, называется периодом охлаждения: он наступает после получения кредита и соответственно вступления в силу договора страхования. Фактически в последнем документе может быть указан любой срок начала действия, который не всегда совпадает с датой оформления договора кредита. Поэтому клиент должен внимательно ознакомиться с условиями в этих документах.

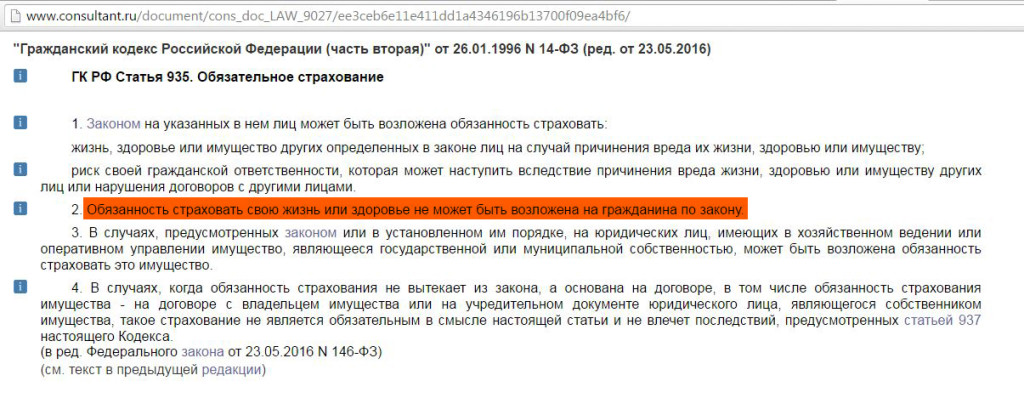

Гражданин может исходить из того, что обязанности страховать свое здоровье или жизнь у него нет, о чем прямо прописано в Гражданском кодексе (в статье 935).

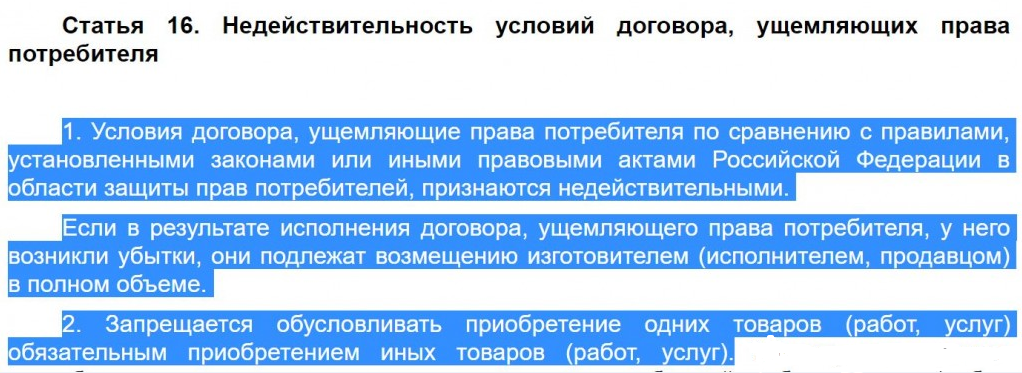

Наряду с этим положением сторону клиента занимает и известный закон «О защите прав потребителей». Если обратиться к документу, а конкретно – к статье 16, можно обратить внимание, что компания не может ущемлять права потребителя. Если такие сделки фактически совершаются, их можно признать недействительными с соответствующими последствиями.

В частности в статье содержится формулировка о том, что банк или другая компания не могут связывать одну сделку с другой, т.е. обуславливать подписание двух фактически разных договоров.

Таким образом, сам по себе отказ от услуги не возбраняется: важно правильно соблюсти процедуру прекращения страховки и сразу после получения кредита написать соответствующее заявление. О том, как это сделать, рассказывается далее.

Теоретически клиент может сразу отказаться от договора страхования. Однако в этом случае ставки по кредиту неизбежно увеличиваются: банк таким образом страхует свои риски. Поэтому перед обращением туда важно заранее рассчитать, как поступить выгоднее, чтобы заранее знать, в какой банк идти, и соглашаться ли со страхованием.

Отказ после получения кредита: пошаговая инструкция

Сама процедура достаточно проста – главное соблюсти срок периода охлаждения. Если заемщик намерен совершить отказ от страховки, он может сделать это после подписания договора и получения кредита. Для этого нужно:

- Обратиться в тот же самый банк.

- Предоставить необходимый пакет документов, написать заявление.

- Дождаться, когда страховка будет возвращена путем перечисления на соответствующий счет.

Пакет документов следующий:

- копия или оригинал договора кредита:

- паспорт;

- заявление, бланк которого выдается на месте.

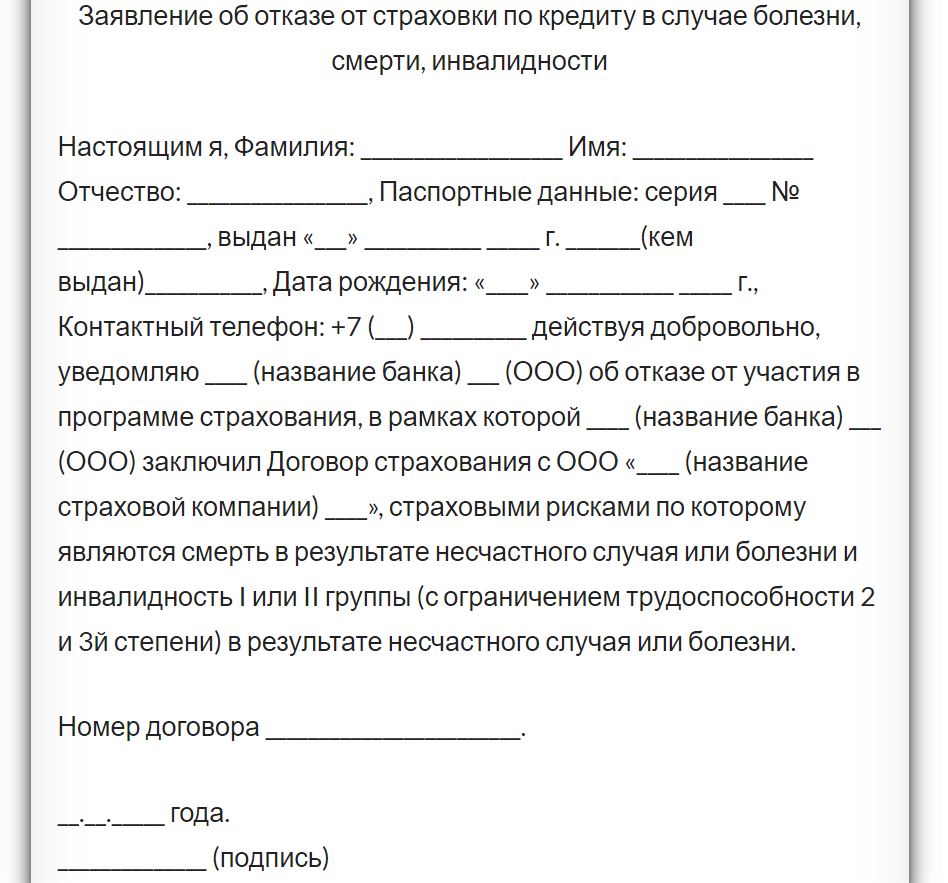

Обычно это заявление содержит такую информацию:

- Название заявления – т.е. отказ от какой страховки совершает клиент. Наиболее распространенные случаи – страхование здоровья и жизни. Бывает также страхование от потери работы, титульное страхование недвижимости и др. Конкретную формулировку подскажет сотрудник банка (можно также уточнить ее в договоре).

- Текст заявления – ФИО, паспортные и контактные данные и фраза «уведомляю банк об отказе от участия в страховании___».

- Далее необходимо сослаться на номер кредитного договора, поставить дату, подпись и расшифровку подписи (фамилия, инициалы).

Бланк представлен ниже:

Это заявление передается сотруднику банка вместе с копией договора и копией паспорта (главная страница и страница с адресом регистрации). Компания должна принять решение и перечислить всю сумму страховки (за исключением прошедших дней) не позднее 10 рабочих дней.

Срок периода охлаждения, а также срок перечисления средств от страховой компании всегда начисляет исчисляться с рабочего дня, ближайшего ко дню обращения.

ПРИМЕР. Клиент обращается в ВТБ 24 за получением потребительского кредита на 3 года. Сумма – 1 миллион рублей. Банк указывает на необходимость добровольного страхования жизни, клиент соглашается. После подачи заявки гражданин дождался ее одобрения и фактически подписывает договор кредитования и страхования 28 декабря 2017 года. Соответственно, отказ от страховки после того, как получение кредита уже состоится, возможен в период охлаждения – 5 рабочих дней. Отсчет срока начинается с 29 декабря 2017 года. Однако 30, 31 декабря – выходные дни, а далее начинаются новогодние каникулы. Поэтому первым рабочим днем 2018 года будет только 9 января. Для клиента это второй день из периода охлаждения. Таким образом, он обязан подать заявление не позднее 12 января 2018 года включительно. А компания должна перечислить средства не позднее 10 рабочих дней после этого.

Видеокомментарий юриста по особенностям процедуры отказа от страховки, когда уже произошло получение кредита, после подписания договора, можно увидеть здесь.

Возможные риски для отказывающегося клиента

С точки зрения законодательства сам по себе отказ заемщика от страхования не является нарушением. По сути, клиент реализует свое законное право, которое предусмотрено выше упомянутым Указанием Центрального Банка. Поскольку кредитный договор уже был заключен, обязательство взял на себя и банк. Поэтому он не имеет права в одностороннем порядке:

- заявить отказ от выдачи кредита;

- затребовать досрочный возврат всей или большей суммы;

- увеличить процентную ставку;

- затребовать выплату каких-либо «комиссий», «штрафов» и т.п.

Поэтому основной риск клиента заключается не в том, что банк изменит условия кредитного договора. На деле кредитная организация едва ли пойдет на такой шаг, поскольку в этом случае вероятность проиграть соответствующее судебное разбирательство очень велика – ведь по сути, нарушены договорные обязательства.

Главная угроза для заемщика состоит в том, что страховая компания откажется выполнять заявление и не станет возвращать страховку. На практике такие случаи, к сожалению, наблюдаются довольно часто.

Страховая компания должна предоставить письменный отказ с обоснованием своих действий. Очень важно добиться документального подтверждения ее действий, чтобы потом приложить бумагу в качестве доказательства суду.

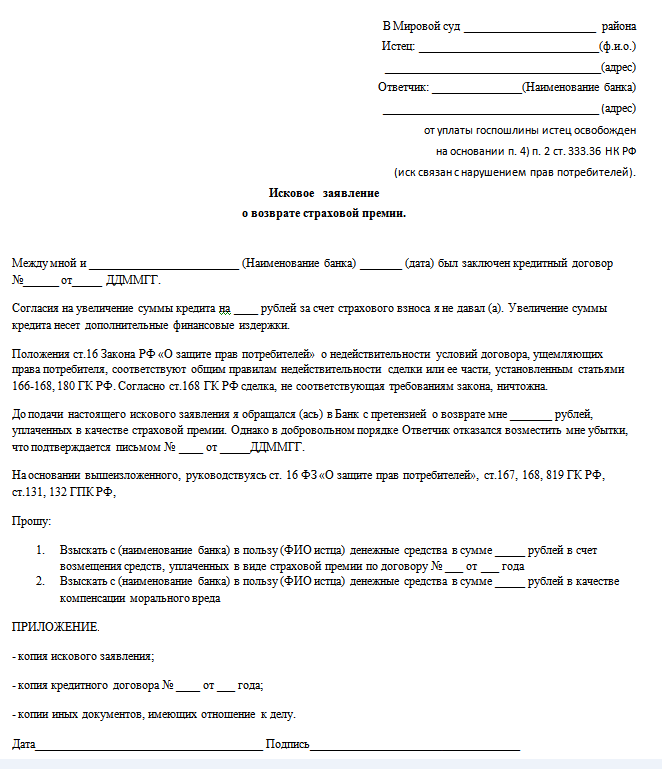

В подобных обстоятельствах остается только один вариант – обращение в суд. Как правило, следует предварительно проконсультироваться с профессиональным юристом, чтобы оценить шансы на победу в деле. Исковое заявление составляется в мировой суд в соответствии с официальным адресом ответчика – в данном случае это страховая компания. При составлении заявления можно использовать любой образец. Главное требование – отразить в нем такую информацию:

- Название суда.

- ФИО истца, название компании ответчика.

- Описание обстоятельств дела – когда произошло получение кредита, когда было подано заявление об отказе от страховки, после чего компания отказалась удовлетворять его. Важно ссылаться на конкретные документы, их названия, номера и даты составления.

- Ссылки на законодательные нормы (ГК, закон «О защите прав потребителей») желательны, но не обязательны.

- Просительная часть, в которой конкретно формулируются требования – с кого и какую сумму взыскать. Прописывается и основание (отказ от возврата страховки, компенсация судебных издержек или морального вреда).

- Приложения – оригиналы или копии документов, которые будут приложены к делу. Прежде всего, это кредитный договор, заявление в страховую, письменный отказ, полученный от нее.

- Дата подачи иска, подпись истца, расшифровка подписи (фамилия, инициалы).

В некоторых случаях, например, в Сбербанке, в договоре предусматривается даже больший период охлаждения – 14 календарных дней. Поэтому клиенту лучше заранее ознакомиться с типовыми кредитными договорами на сайте или в отделении банка, чтобы сделать наиболее оптимальный и выгодный выбор.

Возврат страховки после досрочного погашения

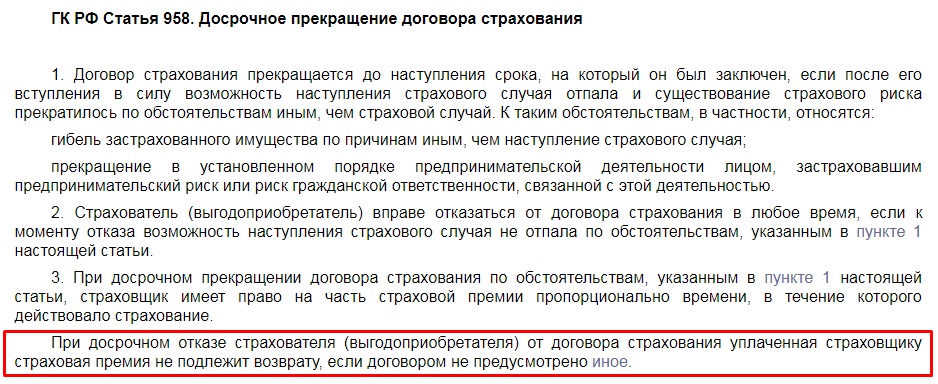

Это тоже достаточно распространенная ситуация: заемщик погашает кредит полностью раньше срока. Поэтому речь идет не об отказе от страховки после этого события или получения кредита, а именно о возврате части суммы за «неиспользованное» время. Здесь сразу необходимо обратиться к Гражданскому кодексу, статья 958. Там прямо указывается, что у страховой компании есть право не возвращать сумму, если клиент по своей инициативе решает расторгнуть договор (в частности, в связи с досрочным погашением).

Таким образом, теоретически возможен только один вариант возврата суммы: когда об этом прямо указано в договоре. Разумеется, на практике подобное встретить практически невозможно. Поэтому если у клиента нет соответствующего юридического опыта, он может обратиться за помощью к квалифицированному юристу, который может благодаря некоторым уловкам выйти из этой ситуации и затребовать возврат части страховки. На практике распространены 2 подобных случая:

- Если исходить из кредитного договора, можно обратить внимание на то, что договор страхования действует ровно столько же, сколько и кредитный. Таким образом, после досрочного погашения должны прекратить действовать оба договора единовременно. А значит, речь идет о фактически неиспользованной (не полностью использованной) услуге, поэтому страховщики должны вернуть часть средств.

- По смыслу страхование происходит от ситуации, когда заемщик не сможет погашать кредит, если наступит тот или иной заранее определенный страховой случай. Поэтому когда кредит погашается досрочно, то договор страхования прекращается, но не в связи с наступлением страхового случая. Соответственно, риски исчезают, а на основании той же 958 статьи (первый абзац пункта 3) страховщик будет иметь право претендовать только на часть страховой премии.

ОБРАТИТЕ ВНИМАНИЕ. Рассмотренные варианты являются не более, чем лазейками. Конкретное решение в любом случае будет принято судьей. Однако в большинстве случаев суд исходит из статьи 958 Гражданского кодекса, поэтому и шансы на выигрыш дела истцом невелики.

Таким образом, отказ от страховки возможно совершить только сразу после получения кредита: клиент должен воспользоваться предоставленным ему периодом охлаждения. Если компания отказывается возвращать средства, необходимо обращаться в Мировой суд.

Я хоть и с юридическим образованием, но таких нюансов не знал. Если бы у меня была возможность, прочитать эту статью на пару лет раньше, я бы тогда точно вернул деньги при получении кредита на жилье. И не переплачивал бы банкирам и страховщикам свои же собственные деньги!