Как рассчитывается земельный налог для физических лиц

О ставке и способах расчета земельного налога для физических лиц в 2025 году, а также о льготах для отдельных категорий граждан – в этой статье.

Что изменилось в законодательстве в 2025 году

На данный момент произошли 2 существенных изменения, которые затронули процедуру оплаты земельного налога с участков, находящихся во владении физических лиц:

- Увеличилась дата уплаты налога – теперь предельный срок датируется 1 декабря. В текущем году, как обычно, оплачивается налог за предыдущий отчетный (налоговый) период. Этот период равняется календарному году – с 1 января по 31 декабря. То есть все физические лица, владеющие землей, оплатят налог за полный 2018 год до 1 декабря 2019 года.

- Значительно возросла стоимость участка и соответственно земельного налога, поскольку земля теперь оценивается не по государственной стоимости, а в соответствии с реальной рыночной ситуацией.

Прежде в основе оценки лежало определение инвентаризационной стоимости, которая по сути учитывает только фактическую площадь участка. В данный момент в основе методики лежит определение так называемой кадастровой стоимости, которая учитывает много факторов:

- основной фактор – расположение участка и связанная с этим средняя рыночная цена в области, а также в конкретном районе и населенном пункте;

- наличие/отсутствие крупных инфраструктурных объектов неподалеку от участка, выход к ним (дороги, больница, школа и другие социальные объект);

- наличие/отсутствие рядом с участком инженерных сетей, которые необходимы для возведения капитального дома с возможность постоянного проживания в нем (водопровод, центральное отопление, подача газа и т.п.);

- прочие важные факторы (например, степень развития коммерческой инфраструктуры – крупные магазины, парикмахерские, кинотеатры и т.п.).

Кто платит и кто не платит земельный налог

Платят земельный налог физические лица, которые им владеют:

- Собственники земли, вне зависимости от того, каким образом она досталась им (покупка, наследование, мена, дарение, выигрыш в лотерею и т.п.).

- Граждане, которые используют участок на основе договора бессрочного пользования (постоянного пользования).

- Граждане, которые имеют так называемое право пожизненно наследуемого владения землею. Имеются в виду преимущественно дачные участки, которые были получены гражданами еще при СССР, но до сих пор не оформлены как частная собственность. Такой землей физическое лицо может пользоваться, оно фактически и владеет участком, но не вправе распорядиться им.

Соответственно, во всех остальных случаях физические лица не оплачивают земельный налог. Особо интересны следующие ситуации:

- Если гражданин владеет только гаражом, но земля под ним не оформлена в его собственность, он не является налогоплательщиком. Этот участок может находиться, например, в собственности гаражного кооператива или в муниципальной собственности.

- Если речь идет о земле, которая находится под и вокруг многоквартирного дома, то ни один собственник квартиры также не оплачивает налог. Причем это касается и тех случаев, когда земля находится в частной собственности – т.е. каждый владелец квартиры имеет долю земли, соответствующую площади квартиры.

- Также иногда граждане не имеют в собственности дачные участки, которыми фактически пользуются. Такая земля, как правило, принадлежит муниципалитету. Хотя подобных случаев становится все меньше.

Размер ставки по земельному налогу

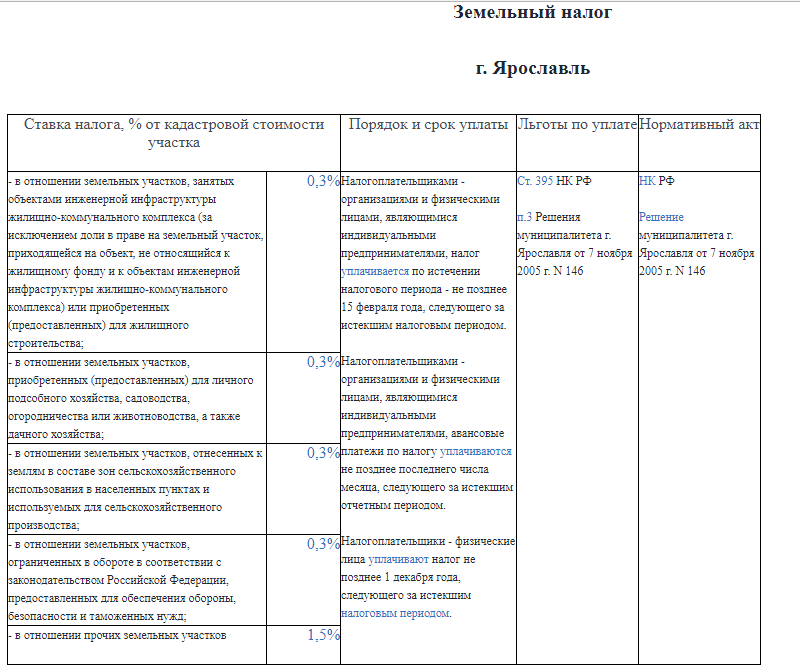

Существует 2 вида налоговых ставок – 0,3% от кадастровой стоимости и 1,5% от кадастровой стоимости. Конкретное начисление ставки зависит от категории земельного участка, т.е. его назначения (подробнее – в таблице).

| 0,3% |

|

| 1,5% | все остальные земельные участки |

Приведенные ставки фиксированы, они не зависят от того, кто уплачивает земельный налог: физическое лицо, ИП, общественная организация, фирма, учреждение и другие юридические лица. Таким образом, в большинстве случаев ставка земельного налога для физических лиц составляет 0,3%.

Как рассчитать налог на землю: инструкция и реальные примеры

Чтобы правильно рассчитать земельный налог, нужно учесть 3 фактора:

- Какова кадастровая стоимость земли.

- К какой категории принадлежит земля.

- Как долго земля находится в собственности в отчетном году (весь год или несколько месяцев).

Кадастровая стоимость земли

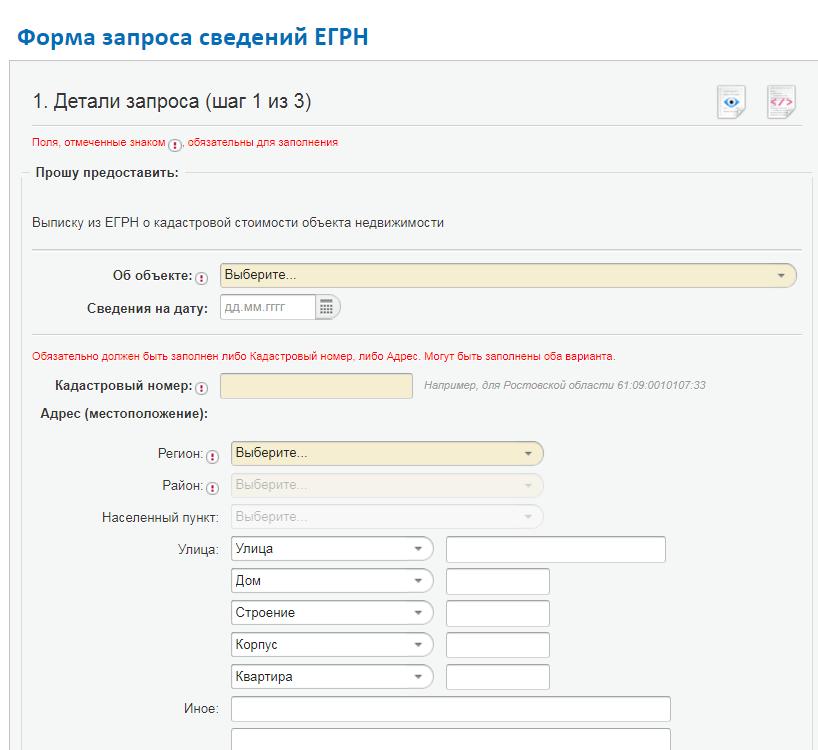

Узнать такую информацию можно несколькими способами:

- Личное обращение в местное отделение Росреестра (Кадастровой палаты) – нужно заказать выписку из ЕГРН. Она изготавливается в течение 3 рабочих дней. Чтобы ее получить, необходимо взять паспорт и документы на землю. На месте оплачивается госпошлина в сумме 400-500 рублей (разная по разным регионам). Такой документ не только содержит информацию о стоимости, но также удостоверяет, что участок не состоит в обременении (залог, арест, судебные претензии третьих лиц и т.п.).

- Если нет возможности ехать в ведомство, можно отправить копии всех документов по почте и вложить опись, в которой описать количество документов, название и вид (оригинал или копия).

- Наконец, если нужно просто получить сведения о стоимости участка, сделать это можно онлайн, зайдя на сайт Росреестра и введя данные по своему участку (номер нужно взять из кадастрового паспорта)

Категория земли

Чтобы узнать категорию земли (например, в случае с дачами часто это «земля населенных пунктов»), а также вид использования, можно использовать 2 возможности:

- Заказать выписку из ЕГРН.

- Уточнить в кадастровом паспорте на свой земельный участок (на рисунке выделено красным).

Благодаря этой информации можно определить налоговую ставку: в большинстве случаев она будет 0,3% от кадастровой стоимости, а иногда – 1,5%.

Срок владения участком

Этот параметр нужно учесть только тем владельцам, которые приобрели участок менее года назад. Отчетный (налоговый) период составляет предыдущий календарный год с 1 января по 31 декабря. При этом для оплаты земельного налога физическое лицо учитывает только количество полных месяцев владения.

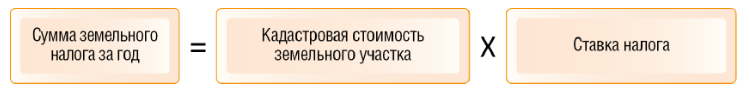

Формула расчета земельного налога

Таким образом, общая формула, по которой можно рассчитать величину налога на землю, определяется простым произведением кадастровой стоимости на ставку (обычно 0,3%):

А в случае с недавно приобретенным земельного участком нужно сделать пересчет на количество полных месяцев владения. При этом отсчет начинается с того дня, когда участок был зарегистрирован на собственника в Росреестре (т.е. дата реальной покупки, оплаты и подписания договора в данном случае не играет роли).

Примеры расчета

Все примеры оплаты сводятся к 2 случая:

- За полный год: участок был приобретен в 2017 году. В 2025 году плательщик должен внести налог за полный 2018 год. Кадастровая стоимость составляет 2,5 млн рублей. Земля относится к категории «земли населенных пунктов», предназначена только для личного хозяйства (дача). Поэтому ставка 0,3%. Соответственно, земельный налог составит 0,3%*2,5 млн = 7500 рублей.

- За неполный год: участок был куплен в мае 2016 года, а сделка зарегистрирована в Росреестре 1 июня 2016 года. Кадастровая стоимость 2,5 млн рублей, категория «земли населенных пунктов», назначение – для личного хозяйства. Соответственно, в текущем 2017 году гражданин обязан уплатить только за полные месяцы пользования (6 месяцев начиная с июля 2016 года). Налог составит: (0,3%*2,5млн/12 месяцев)*6 месяцев = 3750 рублей.

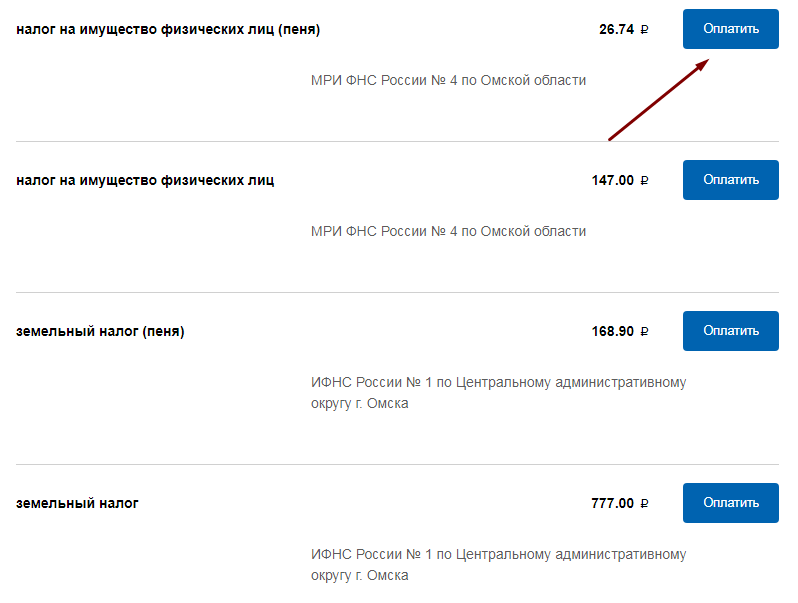

Где оплатить налог на землю

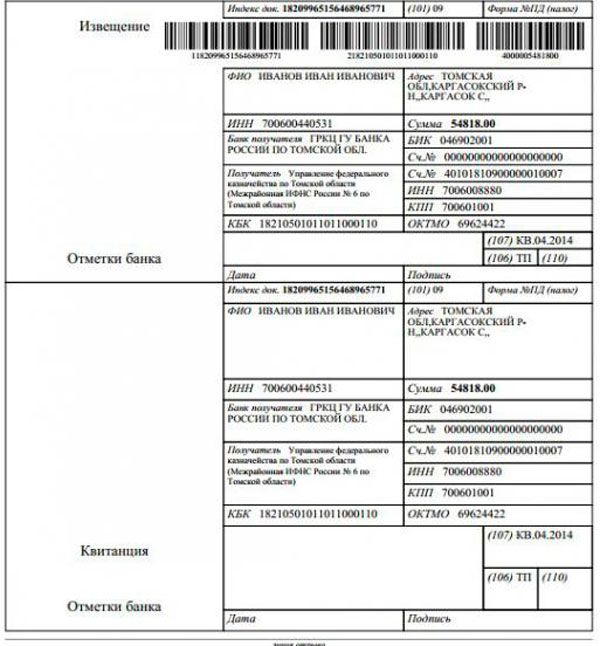

Образец квитанции

Оплатить ее можно:

- В любом банке – Сбербанке и всех коммерческих банках.

- В терминалах платежных систем (например, QIWI). Но здесь важно иметь в виду, что практически всегда система взимает комиссию. Например, QIWI взимает 2% от суммы налога и плюс 15 рублей. К тому же далеко не всегда терминал может выдать сдачу.

- В режиме онлайн через портал Госуслуги. Но для этого нужно завести личный кабинет, подтвердить личность и указать свой адрес.

- Наконец, оплатить можно и не выходя из дома на официальной странице ФНС.

Здесь выбирают вид платежа (налог на землю), вводят сумму, затем реквизиты местной налоговой службы, данные земельного участка, после чего производят оплату.

Даже если квитанция по каким-то причинам не была получена, это не означает, что физическое лицо освобождается от оплаты земельного налога. Поэтому в таких случаях

Льготы по налогу

Поскольку земельный налог оплачивается физическими и юридическими лицами в местный бюджет, следует исходить из местного законодательства. Именно в местных законодательных актах определяются конкретные списки льготников, которые полностью освобождаются от уплаты платежа. Тем не менее, на федеральном уровне есть свои категории граждан, которые уплачивают только часть налога или же вообще освобождаются от него.

Федеральные льготники

В настоящий момент не оплачивают земельный налог только те физические лица, которые относятся к коренному населению Крайнего Севера, а также регионов с таким же законодательным статусом. Это так называемые малочисленные народы, проживающие в экстремальных климатических условиях (чукчи, нганасаны, эвенки и др.).

Также есть несколько категория граждан, которые получают частичную скидку: они не оплачивают 10000 рублей от суммы налога. Если, к примеру, налог составит 9800 рублей, гражданин освобождается от оплаты. Если налог составит 10200 рублей, он платит только 200 рублей. Вот эти категории:

- Лица, имеющие официальное медицинское заключение об инвалидности:

- 1 группа – вне зависимости от того, когда она была присвоена;

- 2 группа, если ее установили до 31 декабря 2003 года включительно;

- инвалиды детства.

- Граждане, повредившие здоровье из-за негативного воздействия радиации:

- ликвидаторы чернобыльской катастрофы;

- в результате Кыштымской аварии (на производственном объединении «Маяк»);

- в результате военных испытаний на полигонах под городами Теча и Семипалатинск.

- Ветераны, участники Великой Отечественной, а также лица с инвалидностью, полученной в связи с войной.

- Граждане, получившие государственную награду (полный кавалер ордена Славы), а также звание Героя СССР или РФ.

Региональные льготники

Что касается местного законодательства, ситуация достаточно разная. В некоторых регионах вообще не предусмотрено дополнительных льгот, в том числе для пенсионеров. А в других некоторые граждане не оплачивают земельный налог.

Поэтому уточнить информацию можно:

- В местной Администрации города или другого населенного пункта.

- В местной налоговой инфекции (УФМС).

- На сайте этих ведомств, как показано на рисунке (на примере Администрации города Ярославля).

Даже в пределах одного субъекта федерации положение о льготах может быть разным. То есть единые льготы могут быть предусмотрены только в конкретных районах области или края, в то время как в других районах того же региона они могут отсутствовать.

Особенно часто возникают вопросы по льготам на оплату земельного налога пенсионерами по старости. Узнать информацию по разным регионам России, а также о размере льгот можно здесь.

Как оформить льготу

Если гражданин принадлежит одной из льготных категорий, он должен оформить ее, отправившись в соответствующее ведомство:

- местная Администрация;

- местная служба ФНС;

- отдел социальной защиты.

С собой необходимо взять документы:

- Паспорт.

- Документы на землю – свидетельство о собственности, кадастровый паспорт, договор бессрочного пользования (в зависимости от конкретного случая).

- Документы, которые удостоверяют принадлежность к льготной категории (медицинские справки, справки о доходах, о составе семьи и т.п.).

В случае оформления физическим лицом льготы на земельный налог он не только снижается, но и происходит соответствующий перерасчет, если фактически была переплачена лишняя сумма.

У меня мама жила одна в доме и не платила земельный налог как пенсионерка. В марте мама умерла. С какого времени будет теперь исчисляться налог, если я получу земельный участок в наследство? И когда его нужно будет заплатить?

Я очень удивлена , а вернее расстроена узнав , что льготы на оплату земельного налога имеют далеко не все пенсионеры …Так а чем же они отличаются эти люди — те , что живут на севере и те , что живут на юге ? Сама недавно стала пенсионеркой, меня это тоже коснулось . Я не стала тянуть а сразу подала заявление на налоговые льготы ( у нас не платят земельный налог ) Ни кого не ругаю за маленькую пенсию — значит не заработала больше думаю , а ведь она на самом деле маленькая , а если из нее и вычесть такие большие налоги на имущество и землю !! Вот интересно — а как там , за границей есть такие льготы или там просто нет такого налога — земельного ? Ведь нас так любят сравнивать с Европой и говорить , что у нас лучше !

Спасибо за актуальную и полезную информацию. Налоговые отчисления стали выше, однако налогоплательщикам почему-то «забыли» об этом сообщить. Интересно, чем это обосновано, ведь сколько ни повышай налоги — уровень жизни при этом остается тем же в России.

Недавно получила в наследство дом от бабушки, продавать не планирую, так что эта тема для меня актуально. Спасибо за подробное описание, а также за пример расчета. Еще также волновал вопрос о том платят ли за налог на землю в многоквартироном доме. Вот еще и мы и многодетная семья, надо бы собрать все документы и отправиться за льготами, если они имеются в нашем регионе.

Здравствуйте! Действительно, в 2005 году подобный налог был введен, что собственники, жители МКД , должны были платить налог на землю. Но в 2014 году вступил в силу новый закон, об отмене этого налога для собственников в МКД.